Bonds are back !

Manu George, TCW Managing Director & Senior Fixed Income Strategist – 7 octobre 2022

Alors que la pandémie de Covid et les crises géopolitiques ont déclenché une inflation inédite depuis les années 80, les investisseurs obligataires connaissent en 2022 la pire année de performance depuis 40 ans. La situation n’est pourtant pas si négative pour les observateurs aguerris, du moins aux USA : les rendements actuels sont plutôt attrayants, si l’on sait quel segment de marché jouer.

Une hausse des taux probablement limitée

La rupture des chaînes d’approvisionnement liée à la crise du Covid et les pénuries de matières premières ou de composants ont éclairé de façon éclatante les limites d’un système économique dépendant totalement du bon fonctionnement des échanges internationaux. De fait, pour retrouver une certaine autonomie et un meilleur contrôle de leurs processus de production, les grandes entreprises et les gouvernements ont initié un mouvement massif de relocalisation – ou tout au moins de rapprochement – des usines. Il faut donc s’attendre à ce que les économies se centrent plus sur elles-mêmes, avec des échanges commerciaux limités aux zones géographiques les plus proches. Par ailleurs, les travailleurs et les syndicats pourraient bien retrouver le pouvoir de négociation qu’ils avaient perdu dans les années 80, ce qui laisse présager à l’avenir d’un climat social plus tendu et des hausses de coûts de production. Autre élément à prendre en considération : le vieillissement de la population qui devrait mener à une baisse de l’épargne, au fur et à mesure que les retraités puisent dans leurs économies pour financer leur train de vie. Il en résultera vraisemblablement une offre moins abondante du côté des prêteurs, ce qui pourrait obliger les emprunteurs à augmenter les taux d’intérêt pour attirer les investisseurs.

Face aux craintes d’inflation, les banques centrales se montrent moins accommodantes que par le passé, mais les hausses de taux devraient toutefois rester d’ampleur limitée désormais en raison des perspectives moroses sur la croissance économique.

Quelles conséquences pour l’investisseur à revenu fixe ?

Si cette toile de fond est plutôt négative pour les investisseurs en obligations, tout n’est pas si noir. En effet, les marchés ont déjà anticipé une bonne partie de ces changements, qui se reflètent ainsi déjà dans les cours. Les risque de hausse des taux d’intérêt, de défaut et d’illiquidité, sont aujourd’hui escomptées dans les prix.

Les taux ont ainsi déjà passablement augmenté, permettant enfin aux prêteurs de toucher un rendement réel positif sur des emprunts gouvernementaux US à 5 ans, ce qui ne s’était plus vu depuis mi-2020.

Source : TCW

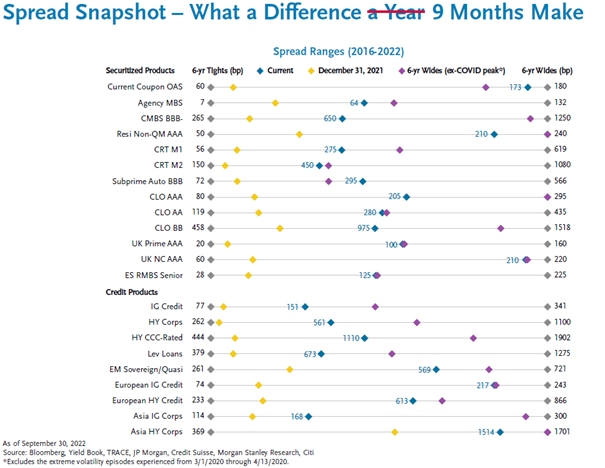

Autre bonne nouvelle : une prise de risque raisonnable permet aujourd’hui d’obtenir des rémunérations attrayantes. En effet, les obligations gouvernementales à 5 ans offrent des rendements satisfaisants par rapport aux emprunts à 10, voire 30 ans, et de nombreux segments du marché obligataire ont vu leur prime de risque se reconstituer.

Comme on peut le voir sur le graphique ci-dessus, les spreads se sont considérablement élargis depuis le début de l’année et en se montrant sélectif, on peut obtenir des primes de risque plutôt confortables. Il est ainsi temps de s’intéresser à nouveau au crédit Investment Grade, avec un accent sur les banques, les sociétés de télécommunication et les biens de consommation non cycliques. Un autre segment de marché intéressant est celui des hypothèques titrisées des agences gouvernementales (Agency MBS), qui offrent des spreads historiquement élevés pour un risque faible compte tenu de la garantie de l’état. En revanche, les marchés émergents semblent encore trop risqués, compte tenu de la force du USD, de la remontée des taux d’intérêt et de l’instabilité monétaire et géopolitique. De même, le segment du High Yield n’est pas très attractif, compte tenu du risque de récession élevé et de l’impact à venir sur les entreprises, leur capacité à se refinancer et la probable hausse du taux de défaut dans un avenir proche.

Une gestion active par des purs spécialistes

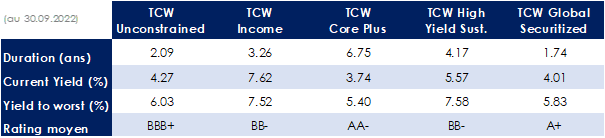

Compte tenu de la complexité du marché obligataire, en particulier en raison des nombreux segments et du vaste éventail des instruments disponibles, il apparaît bien plus simple et plus efficace de bénéficier de l’expertise reconnue de TCW, disponible en Suisse à travers les fonds UCITS distribués par Prosper.

Cela est d’autant plus important que le nouveau cycle qui s’annonce sera particulièrement lucratif pour les investisseurs obligataires, même s’il sera sans doute complexe et agité. Il sera donc essentiel de pouvoir compter sur une gestion fondamentale, active, capable d’adapter ses portefeuilles aux évolutions des marchés, que ce soit en termes de qualité de crédit, de duration, de segment de marché ou de géographie. La qualité des équipes d’analyse de TCW et son ADN sont ici des atouts indéniables.

Les caractéristiques des principaux fonds TCW proposés par Prosper sont les suivantes :

Source : TCW

NB: Chiffres au 30.09.2022. Cet article se base sur une présentation de TCW du 29 septembre 2022 présentant les perspectives de marché, qui contient toutes les sources, ainsi que les données détaillées sur les fonds présentés.

Publication – Allnews, le 10 octobre 2022

Publication – Investir.ch, le 12 octobre 2022

Prosper News

Découvrez les derniers commentaires et analyses des gérants des fonds

Prosper Stars & Stripes – Revue des résultats du quatrième trimestre 2024

Prosper Stars & Stripes : Revue des résultats du quatrième trimestre 2024 - Christopher Hillary, CEO de Roubaix Capital et gérant du fonds. Au dernier trimestre 2024, Prosper Stars & Stripes était en hausse de 2.6% contre une performance de 0.3% pour le marché...

PWLSE : Lancement du fonds L/S

Communiqué de presse Prosper Professional Services annonce le lancement du fonds UCITS Plurimi World Long Short Equity (PWLSE) : L’innovation au service de la performance. Prosper, acteur de référence dans la distribution de fonds aux clients professionnels...

TCW – Point de vue Q4 2024

TCW - TALKING POINTS Q4 2024 Le groupe TCW commente le marché du quatrième trimestre et livre ses perspectives pour l’avenir. Cliquez sur le lien ci-dessous pour lire le point trimestriel de TCW (en anglais) : Prosper News Découvrez les derniers...

Retour

Retour